小微企業(yè)所得稅優(yōu)惠政策(2022最新)

這兩天,有會計咨詢:所得稅這個季度是有優(yōu)惠了嗎?四月份,是企業(yè)所得稅季度預(yù)繳的第一個報稅期,賬無忌友情提醒:小型微利企業(yè)優(yōu)惠政策又有新的優(yōu)惠了。

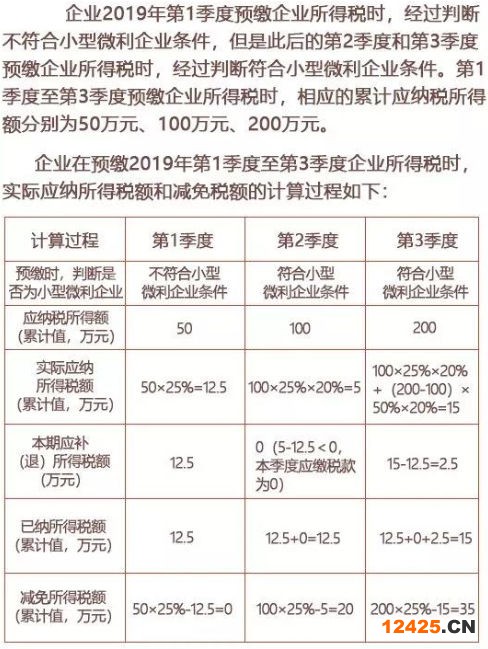

國家稅務(wù)總局公告2019年第2號《關(guān)于實施小型微利企業(yè)普惠性所得稅減免政策有關(guān)問題的公告》的第一條:自2019年1月1日至2021年12月31日,對小型微利企業(yè)年應(yīng)納稅所得額不超過100萬元的部分,減按25%計入應(yīng)納稅所得額,按20%的稅率繳納企業(yè)所得稅;對年應(yīng)納稅所得額超過100萬元但不超過300萬元的部分,減按50%計入應(yīng)納稅所得額,按20%的稅率繳納企業(yè)所得稅。

政策調(diào)整前,對年應(yīng)納稅所得額不超過100萬元的小型微利企業(yè),減按50%計入應(yīng)納稅所得額,并按20%優(yōu)惠稅率繳納企業(yè)所得稅,即實際稅負(fù)為10%。新的政策是,對年應(yīng)納稅所得額不超過100萬元的小型微利企業(yè),減按25%計入應(yīng)納稅所得額,并按20%的稅率計算繳納企業(yè)所得稅,實際稅負(fù)為5%。

賬無忌特別提醒:對年應(yīng)納稅所得額不超過300萬元的小型微利企業(yè),按應(yīng)納稅所得額分為兩段計算,一是對年應(yīng)納稅所得額不超過100萬元的部分,減按25%計入應(yīng)納稅所得額,并按20%的稅率計算繳納企業(yè)所得稅;二是對年應(yīng)納稅所得額超過100萬元但不超過300萬元的部分,減按50%計入應(yīng)納稅所得額,并按20%的稅率計算繳納企業(yè)所得稅。

年應(yīng)納稅所得額不超過300萬元時,采用超額累進(jìn)計算方法,類似于個人所得稅的計算方法。雖然在國稅總局2019年第2號《關(guān)于實施小型微利企業(yè)普惠性所得稅減免政策有關(guān)問題的公告》沒有表達(dá)出這種計算方法,但是,國稅總局及各省稅務(wù)局為此提供的公告解讀中,明確表示,年應(yīng)納稅所得額不超過300萬元時,采用超額累進(jìn)計算方法。

小型微利企業(yè)是指從事國家非限制和禁止行業(yè),且同時符合年度應(yīng)納稅所得額不超過300萬元、從業(yè)人數(shù)不超過300人、資產(chǎn)總額不超過5000萬元等三個條件的企業(yè)。政策調(diào)整前,小型微利企業(yè)的年應(yīng)納稅所得額、從業(yè)人數(shù)和資產(chǎn)總額標(biāo)準(zhǔn)上限分別為100萬元、工業(yè)企業(yè)100人(其他企業(yè)80人)和工業(yè)企業(yè)3000萬元(其他企業(yè)1000萬元)。此次調(diào)整明確將上述三個標(biāo)準(zhǔn)上限分別提高到300萬元、300人和5000萬元。

舉例:一個年應(yīng)納稅所得額為300萬元的企業(yè),此前不在小型微利企業(yè)范圍之內(nèi),需要按25%的法定稅率繳納企業(yè)所得稅75萬元(300×25%=75萬元),按照新出臺的優(yōu)惠政策,如果其從業(yè)人數(shù)和資產(chǎn)總額符合條件,其僅需繳納企業(yè)所得稅25萬元(100×25%×20% + 200×50%×20% = 25萬元),所得稅負(fù)擔(dān)大幅減輕。

原不符合小型微利企業(yè)條件的企業(yè),在年度中間預(yù)繳企業(yè)所得稅時,符合小型微利企業(yè)條件的,可以享受小型微利企業(yè)所得稅減免政策。當(dāng)年度此前期間,因不符合小型微利企業(yè)條件,而多預(yù)繳的企業(yè)所得稅稅款,可在以后季度應(yīng)預(yù)繳的企業(yè)所得稅稅款中抵減。

企業(yè)預(yù)繳企業(yè)所得稅時已享受小型微利企業(yè)所得稅減免政策,年度匯算清繳時不符合小型微利企業(yè)條件的,應(yīng)當(dāng)按照規(guī)定補繳企業(yè)所得稅稅款。

怎么合理合法地解決企業(yè)稅負(fù)壓力,少交企業(yè)所得稅?

一、企業(yè)解決成本問題,可以通過地方稅收政策來解決:

企業(yè)在業(yè)務(wù)真實情況下,可以通過地方稅收園區(qū)成立一家個體戶(某中心、某工作室等),將企業(yè)的部分業(yè)務(wù)讓個體戶來承接,業(yè)務(wù)合作后就用個體戶來收款開票,園區(qū)個體戶可以申請核定征收,征收后的個稅稅率在0.6%-1.2%。個體戶只需要繳納個人經(jīng)營所得稅、增值稅與附加稅,不需要進(jìn)項成本,目前小規(guī)模納稅人免征增值稅。個體戶是沒有企業(yè)所得稅和分紅個稅的 ,而且可設(shè)立對公賬戶,也可以用法人私人賬戶收款。

在重慶稅收園區(qū)成立一家個體戶,年開普票500萬,核定征收納稅明細(xì)如下:

增值稅:0

附加稅:0

個稅(按照0.6%核定征收):500萬*0.6%=3萬

總稅率:0.6% 總稅金:3萬

二、如何解決增值稅和企業(yè)所得稅稅負(fù)問題

一般納稅人的企業(yè),可通過地方稅收園區(qū)注冊一家有限公司。如:在重慶園區(qū)注冊一家有限公司,正常經(jīng)營納稅后,增值稅和企業(yè)所得稅一般地方財政獎勵是40%-80%獎勵。增值稅地方留存比例一般是50%,獎勵是40%-80%。企業(yè)所得稅地方留存比例一般是40%,獎勵40%-80%。年納稅總額越高,獲得的返還額就越高。

注;企業(yè)根據(jù)自身稅負(fù)情況,選擇不同的稅收優(yōu)惠政策。

合理的個人避稅或企業(yè)避稅與違法的偷稅逃稅其實只有一線之隔,個人或企業(yè)一個微小的操作失誤很可能就會被稅局判定為違法。

想要合理企業(yè)避稅,其實稅局也懂“水至清,則無魚”的道理,只要在企業(yè)避稅操作時注意不要跨過違法的紅線,合理合法的企業(yè)避稅是完全沒問題的。

任何人都有安排自己生意的權(quán)利,依法享受稅收優(yōu)惠待遇,而不是強(qiáng)迫他繳納更多的稅款。

智慧的老板“節(jié)稅”,聰明的老板“避稅”,愚蠢的老板“偷稅”。

不懂財務(wù)的老板:

不是在“交稅”的路上,就是在“交罰款”的路上。

不是在“監(jiān)獄”的路上,就是去“監(jiān)獄”的路上。

中國國家稅收環(huán)境極其復(fù)雜,不管是老板還是個人,雖然不是財務(wù),但一定要有財稅意識。

說到財稅,除了個人以外,可以說這也是所有企業(yè)都需要考慮的大問題,連馬云、劉強(qiáng)東也在其中,不然怎么會有馬云沒有薪水,而劉強(qiáng)東的年薪只有一塊錢這樣的事情出現(xiàn)呢?

其實上面用的這個節(jié)稅避稅方式,正是《避稅》這本書中的眾多避稅方式之一,這本書中運用了上百種真實案例,各種避稅方式相結(jié)合,告訴你怎么正確而又合理的避稅。

是不是很多人都覺得避稅問題只有那些出色的財務(wù)才會知道,其實不然,老板也是要懂得一定的節(jié)稅知識的,這樣才能的合理的幫公司節(jié)省的開支,讓你的收益最大化。

《避稅》這本書在2021年進(jìn)行了改版更新,適用于新版稅法和利用最新優(yōu)惠政策,如果你是企業(yè)老板、財務(wù)人員、高收入人群,那這本書非常適合你去讀。

(注:以上資料,只供參考,不要走彎路,合法交稅,人人有責(zé))

中企檢測認(rèn)證網(wǎng)提供iso體系認(rèn)證機(jī)構(gòu)查詢,檢驗檢測、認(rèn)證認(rèn)可、資質(zhì)資格、計量校準(zhǔn)、知識產(chǎn)權(quán)貫標(biāo)一站式行業(yè)企業(yè)服務(wù)平臺。中企檢測認(rèn)證網(wǎng)為檢測行業(yè)相關(guān)檢驗、檢測、認(rèn)證、計量、校準(zhǔn)機(jī)構(gòu),儀器設(shè)備、耗材、配件、試劑、標(biāo)準(zhǔn)品供應(yīng)商,法規(guī)咨詢、標(biāo)準(zhǔn)服務(wù)、實驗室軟件提供商提供包括品牌宣傳、產(chǎn)品展示、技術(shù)交流、新品推薦等全方位推廣服務(wù)。這個問題就給大家解答到這里了,如還需要了解更多專業(yè)性問題可以撥打中企檢測認(rèn)證網(wǎng)在線客服13550333441。為您提供全面檢測、認(rèn)證、商標(biāo)、專利、知識產(chǎn)權(quán)、版權(quán)法律法規(guī)知識資訊,包括商標(biāo)注冊、食品檢測、第三方檢測機(jī)構(gòu)、網(wǎng)絡(luò)信息技術(shù)檢測、環(huán)境檢測、管理體系認(rèn)證、服務(wù)體系認(rèn)證、產(chǎn)品認(rèn)證、版權(quán)登記、專利申請、知識產(chǎn)權(quán)、檢測法、認(rèn)證標(biāo)準(zhǔn)等信息,中企檢測認(rèn)證網(wǎng)為檢測認(rèn)證商標(biāo)專利從業(yè)者提供多種檢測、認(rèn)證、知識產(chǎn)權(quán)、版權(quán)、商標(biāo)、專利的轉(zhuǎn)讓代理查詢法律法規(guī),咨詢輔導(dǎo)等知識。

本文內(nèi)容整合網(wǎng)站:中國政府網(wǎng)、百度百科、知乎、市場監(jiān)督總局

免責(zé)聲明:本文部分內(nèi)容根據(jù)網(wǎng)絡(luò)信息整理,文章版權(quán)歸原作者所有。向原作者致敬!發(fā)布旨在積善利他,如涉及作品內(nèi)容、版權(quán)和其它問題,請跟我們聯(lián)系刪除并致歉!