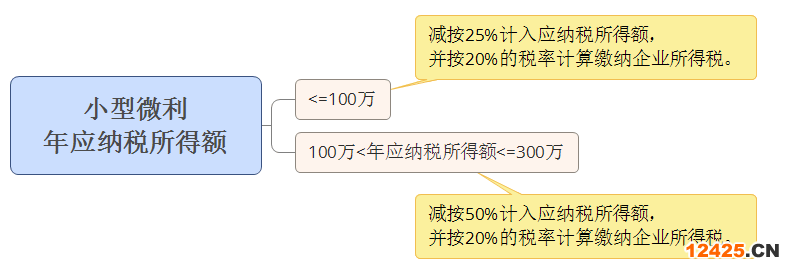

根據(jù)最新優(yōu)惠內(nèi)容,小型微利企業(yè):

? 2021年1月1日至2022年12月31日,對小型微利企業(yè)年應(yīng)納稅所得額不超過100萬元的部分,減按12.5%計入應(yīng)納稅所得額,按20%的稅率繳納企業(yè)所得稅。(到期)

? 2022年1月1日至2024年12月31日,對小型微利企業(yè)年應(yīng)納稅所得額超過100萬元但不超過300萬元的部分,減按25%計入應(yīng)納稅所得額,按20%的稅率繳納企業(yè)所得稅。(延期)

那么,新政策公布后,23年小型微利企業(yè)享受條件是否有變動?有哪些政策依據(jù)?所得稅率又有哪些變化?跟著小編一起來看看吧!

小型微利企業(yè)

最新政策

財政部、稅務(wù)總局聯(lián)合發(fā)布最新公告:

財政部 稅務(wù)總局公告2022年第13號規(guī)定,對小型微利企業(yè)年應(yīng)納稅所得額超過100萬元但不超過300萬元的部分,減按25%計入應(yīng)納稅所得額,按20%的稅率繳納企業(yè)所得稅。執(zhí)行期限為2022年1月1日至2024年12月31日

在這之前,財稅〔2019〕13號對年應(yīng)納稅所得額超過100萬元但不超過300萬元的部分,減按50%計入應(yīng)納稅所得額,按20%的稅率繳納企業(yè)所得稅。(政策已截止)

小編提醒一下:

1、“小型微利企業(yè)年應(yīng)納稅所得額不超過100萬元的部分,減按12.5%計入應(yīng)納稅所得額,按20%的稅率繳納企業(yè)所得稅”的政策到期,不是取消,會不會延續(xù)要等一等。

2、全國人大常委會會議12月30日表決通過了關(guān)于召開十四屆全國人大一次會議的決定。根據(jù)決定,十四屆全國人大一次會議于2023年3月5日在北京召開。政協(xié)第十三屆全國委員會日前召開主席會議,建議全國政協(xié)十四屆一次會議于2023年3月4日在北京召開。

另外,新政劃重點(diǎn)!!!

1、小型微利企業(yè),再減半征收!

對小型微利企業(yè)年應(yīng)納稅所得額超過100萬元但不超過300萬元的部分,減按25%計入應(yīng)納稅所得額,按20%的稅率繳納企業(yè)所得稅。

當(dāng)前小型微利企業(yè)最新的所得稅政策如下表。

2、小微企業(yè)判斷標(biāo)準(zhǔn)

注意:從業(yè)人數(shù)是指與企業(yè)建立勞動關(guān)系的職工人數(shù)和企業(yè)接受的勞務(wù)派遣用工人數(shù)之和。

從業(yè)人數(shù)和資產(chǎn)總額指標(biāo),應(yīng)按企業(yè)全年的季度平均值確定。 具體計算公式如下:

季度平均值=(季初值+季末值)÷2

全年季度平均值=全年各季度平均值之和÷4

3、優(yōu)惠時間

優(yōu)惠期限為2022年1月1日至2024年12月31日。

從10%降到5%,

小型微利企業(yè)所得稅率又降了?大錯特錯!

有些會計會疑惑:小型微利企業(yè)企業(yè)所得稅稅率不是有 2.5%,5%,10%,20%。

事實(shí)上,2.5%和5%以及10%并非其稅率,這里我們姑且理解為稅負(fù)率。

根據(jù)上文所說的優(yōu)惠政策,對滿足條件的小微企業(yè)不僅按20%稅率交稅,而且還有分段減計應(yīng)納稅所得額的優(yōu)惠政策。

所謂分段就是說對年應(yīng)納稅所得額不超過100萬元的部分,減按12.5%計入應(yīng)納稅所得額,并按20%的稅率計算繳納企業(yè)所得稅。

實(shí)際稅負(fù)率就是5%(25%*20%)

對年應(yīng)納稅所得額超過100萬元但不超過300萬元的部分,減按50%計入應(yīng)納稅所得額,并按20%的稅率計算繳納企業(yè)所得稅。

實(shí)際稅負(fù)率就是10%(50%*20%)

舉例說明,2020年一個年應(yīng)納稅所得額為300萬元的企業(yè),如果滿足其他的條件,那么企業(yè)所得稅=100*25%*20%+200*50%*20%=25萬元。

這里的5%,10%就是這么來的,為什么前面說你應(yīng)該把這個理解為稅負(fù)率,原因就是這里,因?yàn)槎惵适冀K是20%。

而在新政策后,小型微利企業(yè)的企業(yè)所得稅=(100*12.5%*20%)+200*50%*20%

這個2.5%的稅負(fù)就是這么來的, 就是在原來5%基礎(chǔ)上再減半。

在2022年政府工作報告說,對小微企業(yè)年應(yīng)納稅所得額100萬元至300萬元部分,再減半征收企業(yè)所得稅。

好了,2022年小型微利企業(yè)企業(yè)所得稅

=(100*12.5%*20%)+200*25%*20%

也就是2.5%和5%了。

所以,不管是2.5%,5%,10%都是小型微利企業(yè)的稅負(fù)率

而小型微利企業(yè)的法定稅率自始至終只有一個,那就是20%

2023年企業(yè)所得稅最全稅率表

趕緊收藏!

企業(yè)所得稅有哪些常見稅率?每種稅率有哪些適用情況?小編給大家總結(jié)成了相應(yīng)表格,需要的就收藏起來。

1、基本稅率:25%

基本稅率主要適用于一般企業(yè),分為居民企業(yè)和非居民企業(yè)。

2、優(yōu)惠稅率

企業(yè)所得稅的優(yōu)惠稅率包括20%、15%和10%。

適用20%稅率

減按15%征收

減按10%征收

其中,國家鼓勵的重點(diǎn)軟件企業(yè)和集成電路設(shè)計企業(yè),自獲利年度起,第一年至第五年免征企業(yè)所得稅,接續(xù)年度減按10%的稅率征收企業(yè)所得稅。

3、企業(yè)所得稅優(yōu)惠政策

1.生產(chǎn)和裝配傷殘人員專門用品

【政策要點(diǎn)】

2021年1月1日—2023年12月31日,對生產(chǎn)和裝配傷殘人員專門用品的企業(yè),免征企業(yè)所得稅。

【政策依據(jù)】

《財政部 稅務(wù)總局 民政部關(guān)于生產(chǎn)和裝配傷殘人員專門用品企業(yè)免征企業(yè)所得稅的公告》(財政部 稅務(wù)總局 民政部公告2021年第14號)

2.廣宣費(fèi)支出稅前扣除

【政策要點(diǎn)】

2021年1月1日—2025年12月31日,對化妝品制造或銷售、醫(yī)藥制造和飲料制造(不含酒類制造)企業(yè)發(fā)生的廣告費(fèi)和業(yè)務(wù)宣傳費(fèi)支出,不超過當(dāng)年銷售(營業(yè))收入30%的部分,準(zhǔn)予扣除;超過部分,準(zhǔn)予在以后納稅年度結(jié)轉(zhuǎn)扣除;

對簽訂廣告費(fèi)和業(yè)務(wù)宣傳費(fèi)分?jǐn)倕f(xié)議的關(guān)聯(lián)企業(yè),其中一方發(fā)生的不超過當(dāng)年銷售(營業(yè))收入稅前扣除限額比例內(nèi)的廣告費(fèi)和業(yè)務(wù)宣傳費(fèi)支出可以在本企業(yè)扣除,也可以將其中的部分或全部按照分?jǐn)倕f(xié)議歸集至另一方扣除。另一方在計算本企業(yè)廣告費(fèi)和業(yè)務(wù)宣傳費(fèi)支出企業(yè)所得稅稅前扣除限額時,可將按照上述辦法歸集至本企業(yè)的廣告費(fèi)和業(yè)務(wù)宣傳費(fèi)不計算在內(nèi)。

煙草企業(yè)的煙草廣告費(fèi)和業(yè)務(wù)宣傳費(fèi)支出,一律不得在計算應(yīng)納稅所得額時扣除。

【政策依據(jù)】

《財政部 稅務(wù)總局關(guān)于廣告費(fèi)和業(yè)務(wù)宣傳費(fèi)支出稅前扣除有關(guān)事項的公告》(財政部 稅務(wù)總局公告2020年第43號)

3.扶貧捐贈支出據(jù)實(shí)扣除

【政策要點(diǎn)】

自2019年1月1日至2022年12月31日,企業(yè)通過公益性社會組織或者縣級(含縣級)以上人民政府及其組成部門和直屬機(jī)構(gòu),用于目標(biāo)脫貧地區(qū)的扶貧捐贈支出,準(zhǔn)予在計算企業(yè)所得稅應(yīng)納稅所得額時據(jù)實(shí)扣除。在政策執(zhí)行期限內(nèi),目標(biāo)脫貧地區(qū)實(shí)現(xiàn)脫貧的,可繼續(xù)適用上述政策。

執(zhí)行期限延長至2025年12月31日。

【政策依據(jù)】

《財政部 稅務(wù)總局 國務(wù)院扶貧辦關(guān)于企業(yè)扶貧捐贈所得稅稅前扣除政策的公告》(財政部 稅務(wù)總局 國務(wù)院扶貧辦公告2019年第49號)

《關(guān)于延長部分扶貧稅收優(yōu)惠政策執(zhí)行期限的公告》(財政部 稅務(wù)總局 人力資源社會保障部 國家鄉(xiāng)村振興局公告2021年第18號)

4.境外機(jī)構(gòu)投資境內(nèi)債券市場

【政策要點(diǎn)】

2021年1月1日—2025年12月31日,對境外機(jī)構(gòu)投資境內(nèi)債券市場取得的債券利息收入暫免征收企業(yè)所得稅和增值稅。

【政策依據(jù)】

《財政部 海關(guān)總署 稅務(wù)總局關(guān)于延續(xù)境外機(jī)構(gòu)投資境內(nèi)債券市場企業(yè)所得稅、增值稅政策的公告》(財政部 稅務(wù)總局公告2021年第34號)

5.自主就業(yè)退役士兵創(chuàng)業(yè)就業(yè)相關(guān)

【政策要點(diǎn)】

1)自主就業(yè)退役士兵從事個體經(jīng)營的,自辦理個體工商戶登記當(dāng)月起,在3年(36個月,下同)內(nèi)按每戶每年12000元為限額依次扣減當(dāng)年實(shí)際應(yīng)繳納的增值稅、城市維護(hù)建設(shè)稅、教育費(fèi)附加、地方教育附加和個人所得稅,限額標(biāo)準(zhǔn)最高可上浮20%;

2)企業(yè)招用自主就業(yè)退役士兵,與其簽訂1年以上期限勞動合同并依法繳納社會保險費(fèi)的,自簽訂勞動合同并繳納社會保險當(dāng)月起,在3年內(nèi)按實(shí)際招用人數(shù)予以定額依次扣減增值稅、城市維護(hù)建設(shè)稅、教育費(fèi)附加、地方教育附加和企業(yè)所得稅優(yōu)惠。定額標(biāo)準(zhǔn)為每人每年6000元,最高可上浮50%。

執(zhí)行期限延長至2023年12月31日。

【政策依據(jù)】

《財政部 稅務(wù)總局 退役軍人部關(guān)于進(jìn)一步扶持自主就業(yè)退役士兵創(chuàng)業(yè)就業(yè)有關(guān)稅收政策的通知》(財稅〔2019〕21號)

《財政部 稅務(wù)總局關(guān)于延長部分稅收優(yōu)惠政策執(zhí)行期限的公告》(財政部 稅務(wù)總局公告2022年第4號)

6.支持和促進(jìn)重點(diǎn)群體就業(yè)創(chuàng)業(yè)

【政策要點(diǎn)】

(1)建檔立卡貧困人口、持《就業(yè)創(chuàng)業(yè)證》(注明“自主創(chuàng)業(yè)稅收政策”或“畢業(yè)年度內(nèi)自主創(chuàng)業(yè)稅收政策”)或《就業(yè)失業(yè)登記證》(注明“自主創(chuàng)業(yè)稅收政策”)的人員,從事個體經(jīng)營的,自辦理個體工商戶登記當(dāng)月起,在3年(36個月,下同)內(nèi)按每戶每年12000元為限額依次扣減其當(dāng)年實(shí)際應(yīng)繳納的增值稅、城市維護(hù)建設(shè)稅、教育費(fèi)附加、地方教育附加和個人所得稅。限額標(biāo)準(zhǔn)最高可上浮20%,各省、自治區(qū)、直轄市人民政府可根據(jù)本地區(qū)實(shí)際情況在此幅度內(nèi)確定具體限額標(biāo)準(zhǔn)。

(2)企業(yè)招用建檔立卡貧困人口,以及在人力資源社會保障部門公共就業(yè)服務(wù)機(jī)構(gòu)登記失業(yè)半年以上且持《就業(yè)創(chuàng)業(yè)證》或《就業(yè)失業(yè)登記證》(注明“企業(yè)吸納稅收政策”)的人員,與其簽訂1年以上期限勞動合同并依法繳納社會保險費(fèi)的,自簽訂勞動合同并繳納社會保險當(dāng)月起,在3年內(nèi)按實(shí)際招用人數(shù)予以定額依次扣減增值稅、城市維護(hù)建設(shè)稅、教育費(fèi)附加、地方教育附加和企業(yè)所得稅優(yōu)惠。定額標(biāo)準(zhǔn)為每人每年6000元,最高可上浮30%,各省、自治區(qū)、直轄市人民政府可根據(jù)本地區(qū)實(shí)際情況在此幅度內(nèi)確定具體定額標(biāo)準(zhǔn)。城市維護(hù)建設(shè)稅、教育費(fèi)附加、地方教育附加的計稅依據(jù)是享受本項稅收優(yōu)惠政策前的增值稅應(yīng)納稅額。

執(zhí)行期限延長至2025年12月31日。

【政策依據(jù)】

《國家稅務(wù)總局 人力資源社會保障部 國務(wù)院扶貧辦 教育部關(guān)于實(shí)施支持和促進(jìn)重點(diǎn)群體創(chuàng)業(yè)就業(yè)有關(guān)稅收政策具體操作問題的公告》(國家稅務(wù)總局公告2019年第10號)

《財政部 稅務(wù)總局 人力資源社會保障部 國家鄉(xiāng)村振興局關(guān)于延長部分扶貧稅收優(yōu)惠政策執(zhí)行期限的公告》(財政部 稅務(wù)總局 人力資源社會保障部 國家鄉(xiāng)村振興局公告2021年第18號)

中企檢測認(rèn)證網(wǎng)提供iso體系認(rèn)證機(jī)構(gòu)查詢,檢驗(yàn)檢測、認(rèn)證認(rèn)可、資質(zhì)資格、計量校準(zhǔn)、知識產(chǎn)權(quán)貫標(biāo)一站式行業(yè)企業(yè)服務(wù)平臺。中企檢測認(rèn)證網(wǎng)為檢測行業(yè)相關(guān)檢驗(yàn)、檢測、認(rèn)證、計量、校準(zhǔn)機(jī)構(gòu),儀器設(shè)備、耗材、配件、試劑、標(biāo)準(zhǔn)品供應(yīng)商,法規(guī)咨詢、標(biāo)準(zhǔn)服務(wù)、實(shí)驗(yàn)室軟件提供商提供包括品牌宣傳、產(chǎn)品展示、技術(shù)交流、新品推薦等全方位推廣服務(wù)。這個問題就給大家解答到這里了,如還需要了解更多專業(yè)性問題可以撥打中企檢測認(rèn)證網(wǎng)在線客服13550333441。為您提供全面檢測、認(rèn)證、商標(biāo)、專利、知識產(chǎn)權(quán)、版權(quán)法律法規(guī)知識資訊,包括商標(biāo)注冊、食品檢測、第三方檢測機(jī)構(gòu)、網(wǎng)絡(luò)信息技術(shù)檢測、環(huán)境檢測、管理體系認(rèn)證、服務(wù)體系認(rèn)證、產(chǎn)品認(rèn)證、版權(quán)登記、專利申請、知識產(chǎn)權(quán)、檢測法、認(rèn)證標(biāo)準(zhǔn)等信息,中企檢測認(rèn)證網(wǎng)為檢測認(rèn)證商標(biāo)專利從業(yè)者提供多種檢測、認(rèn)證、知識產(chǎn)權(quán)、版權(quán)、商標(biāo)、專利的轉(zhuǎn)讓代理查詢法律法規(guī),咨詢輔導(dǎo)等知識。

本文內(nèi)容整合網(wǎng)站:中國政府網(wǎng)、百度百科、搜狗百科、360百科、知乎、市場監(jiān)督總局

免責(zé)聲明:本文部分內(nèi)容根據(jù)網(wǎng)絡(luò)信息整理,文章版權(quán)歸原作者所有。向原作者致敬!發(fā)布旨在積善利他,如涉及作品內(nèi)容、版權(quán)和其它問題,請跟我們聯(lián)系刪除并致歉!